トレードで勝つためには、チャートの分析は欠かせません。今回は、チャート分析の基本の基本「テクニカル分析」と「ファンダメンタルズ分析」の意味について、分かりやすく解説します。

よく「FXでの分析は無意味なのでは?」という言葉を聞きますが、そんなことはありません。

なぜなら、チャートの動かしているのは、「投資している人たち」です。

その人たちは、ポジションを建てるために「根拠」を持ちます。

そして、この「根拠」になるのが、チャート分析だからです。

分析方法には、大きく分けて「ファンダメンタル分析」」「テクニカル分析」の2つがあります。

今回は、この2つの「基本のキ」について解説します。

「テクニカル分析」は、さらに様々な分析方法に分かれますが、今回は、「テクニカル分析」の概要についてのみの記事になります。

まずは、分析方法を知るための「入口」と考えてください。

- 「ファンダメンタルズ分析」とは?

- 「テクニカル分析」とは?

- トレンド系分析とは?

- 移動平均線とは?

- ボリンジャーバンドとは?

- オシレーター系分析とは?

- MACDとは?

- RSIとは?

ファンダメンタルズ分析とは?

チャートを分析する方法は大きく分けて、以下の2つがあります。

- ファンダメンタルズ分析

- テクニカル分析

「テクニカル分析」は、さらに様々な分析方法に分かれますが、今回は「概要」だけのお話になります。

詳しくは、各分析の別記事をご覧ください。

では、まず「ファンダメンタルズ分析」について見てみましょう。

ファンダメンタルズ分析の意味

「ファンダメンタルズ分析」とは、その国の、経済データの使用して、相場の予測をする分析方法です。

「ファンダメンタルズ」とは、日本語では、「経済の基本的条件」と訳されます。

経済成長率・物価上昇率・財政支出などがそれに該当します。

では、具体的にどのようなデータを見るべきなのでしょうか?

初心者の方であれば、以下の4点を押さえると良いでしょう。

- 経済指標

- 金融政策

- 要人発言

- 地政学的リスク

それぞれ詳しく見ていきましょう。

経済指標

経済指標は、以下のような特徴があります。

- 世界各国の政府や中央銀行が発表している

- 非常に多くの投資家がチェックしている

- 経済指標が発表される前後は大きな値動きを見せる場合もある

- 他のデータよりも速報性が高く、最新の状況を表している

- すぐに価格に影響を与えないものもある

- 中長期的にも影響を持つ指標もある

- その国の経済状況の本質的な価値を図れる

経済指標は、各FX会社から無料で配信されています。

FXの取引画面から「経済指標カレンダー」をチェックすることができ、その事柄がどの程度「重要視」すべきかも分かるので、便利なツールです。

金融政策

金融政策は以下のような特徴があります。

- 政策金利の動向、金融緩和・引き締めなどの政策を知ることができる

- 政策金利の動向は、スワップポイントにとって重要な指標となる

- 他のファンダメンタル分析に比べて難易度が高い

特にこの金利政策は、相場にすぐに反映される場合が多々あります。

例えば、仮に「日本が金利を下げる」という発表がされたなら、「USD/JPY」「EUR/JPY」「GBP/JPY」などの「○○○/JPY」の相場において、急激な「円売り」が起こることが想定されます。

さらに、仮に「米国が金利を上げる」という発表がされた場合、「USD/JPY」「USD/EUR」などの「USD/○○○」の相場において、急激な「ドル買い」が起こります。

「金利政策」は、ファンダメンタルズ分析の中でも、「最重要」といって良いでしょう。

要人の発言

ここで言う要人とは、各国政府や中央銀行の主要ポストに就いていて、金融政策や財政政策に大きな影響を与える人を言います。

要人発言も、経済指標と並んで、速報性の高いデータとして、ファンダメンタルズ分析の中では、比較的値動きを見せやすいものです。

ですが、その人が発言した内容から、今後の経済状況や政策指針を読み取らなければならないので、分析としては難易度が高いものと言えます。

地政学的リスク

地政学リスクとは、紛争や諸国間での「トラブル」を指します。

トラブルを抱えている国や地域は、経済的に不安定であることが多いです。

これは、長年に渡って継続的に存在する問題ですので、取引を行う通貨の国がどのようなリスクを抱えているかを、事前に把握しておく必要があります。

特にスワップポイントを狙う場合は、ポジションを長期的に持つ場合が多いので、特に注意が必要です。

ファンダメンタル分析を行う際の注意点とは?

以上のように、相場の予測をする際に、「ファンダメンタル分析」が有効ではあります。

ですが、ファンダメンタル分析にも、注意点があります。

短期トレードには向かない

「金利政策」など速報性が高いファンダメンタルズは、先に言いましたように、すぐに相場に影響を与えることもあります。

ですが、ファンダメンタル分析のほとんどは、中・長期的に影響を与えるものが多くあります。

短期トレードを行う場合は、テクニカル分析と組み合わせて、相場予測をしたほうが良いでしょう。

相場に影響を与えないケースもある

日々様々なニュースがあふれていますが、相場に影響を与える材料は、ほんのわずかである場合があります。

直接的に影響を与えるのは、経済指標と金利政策、要人発言の一部と捉えていて間違いないでしょう。

ですが、その時すぐには影響しなかった経済指標や要人発言が、長期的に見ると影響してくる場合もあります。

数ある材料の中で、何を選択するか、適切な知識を身につける必要があります。

予測に「希望的観測」を織り交ぜない

ファンダメンタルズ分析がテクニカル分析に比べて難しいのは、

- 目に見える形で判断できない

- 売買のタイミングを掴む具体的な「シグナル」がない

ということが挙げられます。

明確なデータではなく、自分で分析し、判断したデータに頼ることになるので、分析の根拠となる情報の取捨選択をする場合、「自分の都合のいい」情報だけにならないようにしましょう。

テクニカル分析とは?

「テクニカル分析」とは、チャートを見て、過去の値動きから将来の値動きを分析する方法です。

チャートを分析することで、「買い時」や「売り時」を示すサインとなるパターンを読み取ることができます。

こうしたパターンに注目し、今後の相場の展開を予測するのがテクニカル分析です。

テクニカル分析なしに、適切なトレードをすることはできません。

テクニカル分析を使った相場の予測方法はマスターする必要があります。

テクニカル分析はどうやったらできる?

取引画面では、「インジケーター」と呼ばれるサポートツールがあります。

このツールにより、チャート上やチャート下部に、グラフのような線や図形などを挿入することで、チャートを分析することができます。

そして、このように分析に用いる方法のことを「テクニカル指標」と言います。

テクニカル分析とは、様々な「テクニカル指標」を駆使して、チャートを分析することです。

例えば、「ワード」や「エクセル」で、作成した「棒グラフ」に、さらに見やすくなるように「線グラフ」を挿入することがありますね。そんなイメージで良い思います。

上の図は、チャートにテクニカル指標の1つである「移動平均線」を挿入したものです。

このように、チャート上や下部に、「移動平均線」だけでなく、他にも様々なテクニカル指標を挿入することができます。

「テクニカル指標」は大きく分けて、以下の2種類あります。

- トレンド系

- オシレーター系

ではそれぞれについてお話します。

トレンド系とは?

トレンド系のテクニカル指標は、現在の相場のトレンド(方向)を示すものです。

利益が出る可能性があるトレンドのサインを、見つけ出すことを得意とする分析方法です。

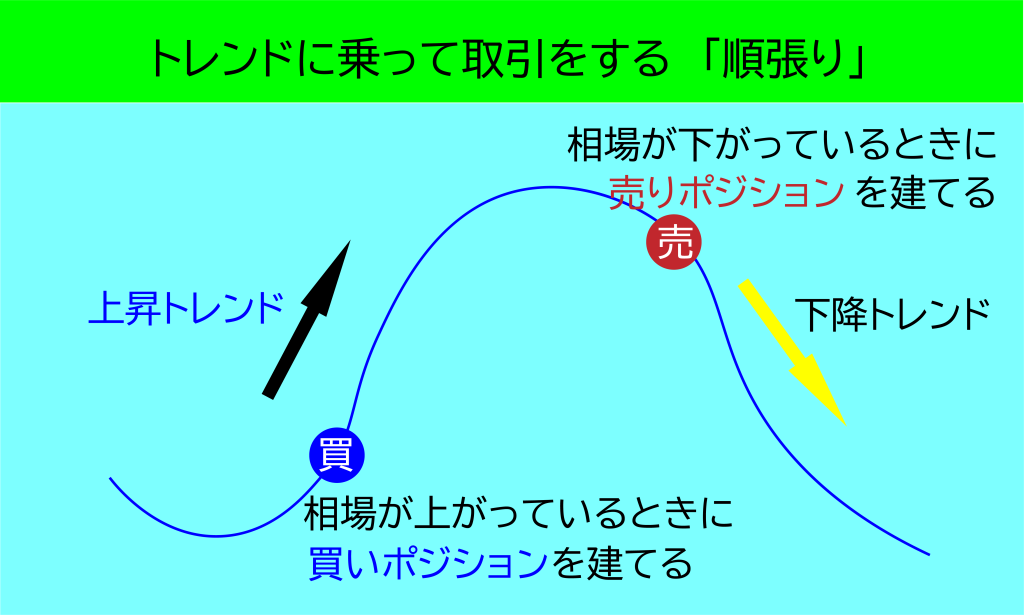

現在発生しているトレンドに乗った形でトレードすることを「順張り」と言います。

例えば、現在「ドル高/円安」傾向がある場合に、今後もドル高傾向は続くだろう、と予測したなら、買いポジションを建てます。

逆に、現在「ドル安/円高」傾向にある場合、今後もドル安傾向は続くだろう、予測したなら、売りポジションを建てます。

つまり、上がっているときに「買って」、下がっているときに「売る」ということになります。

トレンド系は、このような「順張り」でのトレードに用いるテクニカル指標です。

トレンド系はさらにいくつかの指標に分かれます。

今回は、その中でも良く使われる以下の2つだけをご紹介します。

- 移動平均線

- ボリンジャーバンド

今回は「分析の基本の基本編」なので、ほんの「触り」」だけの解説にしてあります。

詳しくは、それぞれ別記事をご覧ください。

移動平均線

「移動平均線」とは、一定期間の価格(通常は終値)の平均を結んだものです。

移動平均線は、トレンド系の中でも有名で、多くのトレーダーが活用にています。

線が上向きなら上昇トレンド、下向きなら下降トレンドというように、相場のトレンドを一目で把握できます。

初心者の方でも理解しやすい指標です。

移動平均線では、「期間」が設定できます。その設定期間の長さによって、短期線・中期線・長期線に分類できます。

線の引き方としては、短期線・長期線と2本組み合わせるか、短期線・中期線・長期線の3本を組み合わせるパターンが一般的です。

取引の画面上で、線を何本にするか、期間の長さをどのくらいにするか、を設定することができまます。

上の図は、「1分足」のローソク足で、10分の短期線・30分の長期線の2本を引いたものです。

線の色も自由に変えられます。ここでは、短期線を黄緑色、長期線を青色にしています。

「買い」のタイミングなのか、「売り」のタイミングなのかを図るポイントとして、「デッドクロス」「ゴールデンクロス」が有名です。

上の図の点線の丸で囲んだ部分です。

それぞれどんな意味があるのでしょうか?

短期線(黄緑色)が長期線(青色)を上から下へ突き抜けています。

これを「デッドクロス」と言い、トレンドが下降に転じるサインと言われています。

つまり、ここで「売りポジション」を建てるサイン、ということになります。

反対に、短期線(黄緑色)が長期線(青色)を下から上へ突き抜けています。

これを「ゴールデンクロス」と言い、トレンドが上昇に転じるサインと言われています。

つまりここで、「買いポジション」を建てるサイン、ということになります。

上の図は、2022年11月4日の実際のチャートです。サイン通りに値動きしているのが分かると思います。

クロスサインを見る場合、ローソク足の時間は長い方が、信頼性は上がります。

例えば、1分足のクロスサインより、15分足のクロスサインの方が、信頼性は高く、また、そのサインが「続く時間」も長くなる傾向があります。

ボリンジャーバンド

「ボリンジャーバンド」とは、移動平均線を中心として、その上下に「標準偏差」に基づく線を引いて、値動きの「変動幅」(バンド)を示したものです。

標準偏差とは、「データのばらつきの度合い」を示す統計学的な値です。

データのばらつきが大きいと、標準偏差の値は大きくなります。

反対に、データのばらつきが小さいと、標準偏差も小さくなります。

標準偏差の値が大きければ、ボリンジャーバンドの幅は大きくなり、標準偏差の値が小さければ、ボリンジャーバンドの幅は小さくなります。

つまり、バンドの幅が広ければ、「値動き」が大きくなっており、バンドの幅が狭ければ、「値動き」は小さくなっている、と判断できます。

ボリンジャーバンドの上下のラインには、「±1σ(シグマ)標準偏差」「±2σ(シグマ)標準偏差」などがあり、自由に設定することができます。

上の図は、「±2σ(シグマ)」に設定したものです。

バンドの幅によって、過去のレートの値が、両ラインの範囲内に収まる確率が違ってきます。

- ±1σ 68.27%

- ±2σ 95.45%

- ±3σ 99.73%

幅が広ければ広いほど、過去の価格が、その範囲内に収まりやすいのは、理解しやすいと思います。

ボリンジャーバンドは、

・価格が上の線を上抜けした場合は「買い」

・価格が下の線を下抜けした場合は「売り」

というように、「順張り」の指標として活用されます。

また、±2σの幅の場合、

・価格が上の線を上抜けしたら「買われ過ぎ」

・価格が下の線を下抜けしたら「売られ過ぎ」

と判断して、トレンドの反転を狙う「逆張り」の指標としても使うことができます。

オシレーター系とは?

オシレーター系の指標は、相場が「買われ過ぎ」もしくは「売られ過ぎ」の状況であることを判断するためのものです。

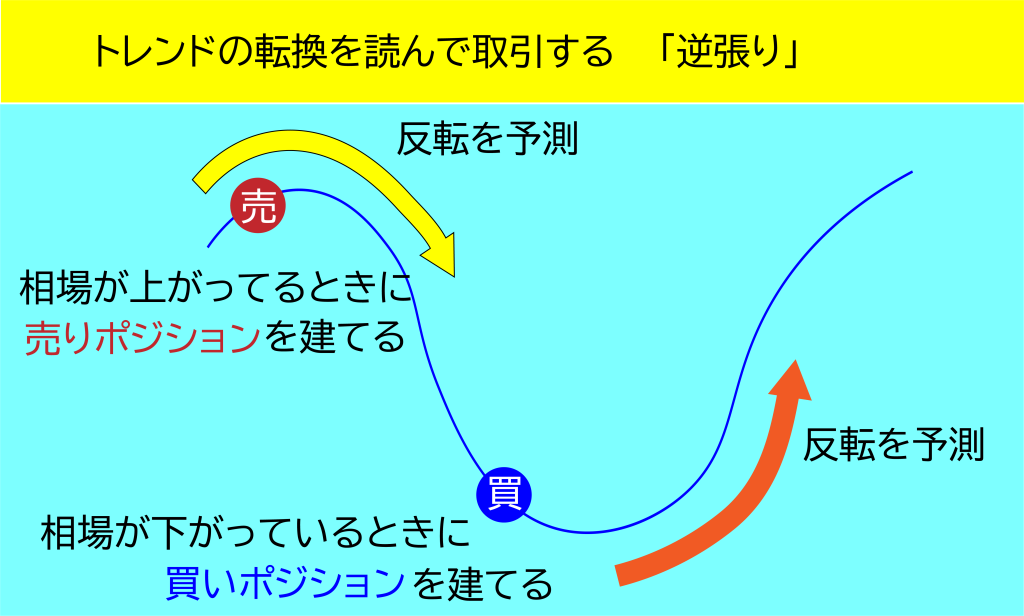

現在のトレンドに逆らって、利益を出すことを主な目的として分析する方法です。

相場の方向に逆らってトレードすることを「逆張り」と言います。

例えば、現在「ドル高/円安」であったとして、「そろそろドル高は終わるだろう」と予測して、ドルを売るのが「逆張り」です。

つまり、「上がっているときに売り」「下がってるときに買う」ことになります。

オシレーター系は、このような「逆張り」でのトレードで用いるテクニカル指標のことです。

オシレーター系も、さらにいくつかに分かれます。今回は以下の2つをご紹介します。

- MACD

- RSI

では、それぞれ見ていきましょう。

MACD

「MACD」は「マックディー」と読みます。

または「移動平均収束拡散手法」とも呼ばれています。

「より新しいデータほど価値が高く、データが古くなればその価値が減少する」という考えを基に、移動平均線を発展させたものです。

より新しいデータに比重を置く形で算出され、「MACD」と「シグナル」という2つの移動平均線を基に、売買のサインを読み取ります。

上の図で、青い線が「MACD」、赤線が「シグナル」になっています。

MACDでも、移動平均線と同様「デッドクロス」「ゴールデンクロス」を見て取れます。

青線のMACDがシグナル(赤い線)を下から上へ抜けています。

これを「ゴールデンクロス」と呼び、「買い」のサインと言われます。

逆に、青線のMACDが、赤線のシグナルを上から下に抜けています。

これを「デッドクロス」と呼び、「売り」のサインとされています。

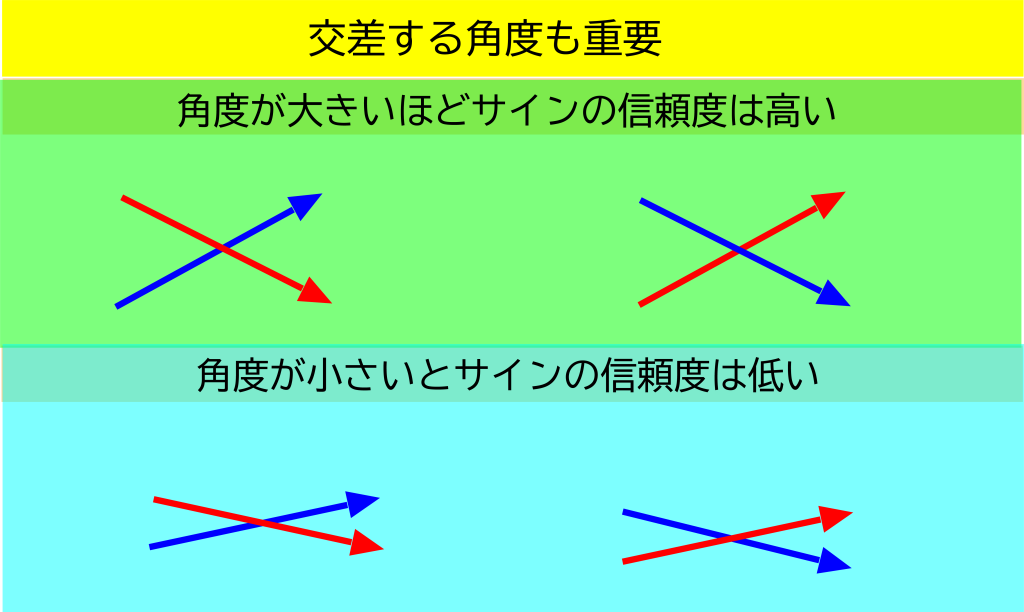

さらに、2本の線が交差する「角度」も重要です。

交差する角度が小さければ、サインが弱いことを表し、「ダマシ」の可能性も否定できません。

逆に、交差する角度が大きければ、信頼性が高いことを意味します。

交差する角度によって、信頼度が変わることは、MACDだけでなく、先述した移動平均線でも言えることです。

RSI

「RSI」とは、「相対力指数」とも呼ばれ、現在の相の場が上昇と下降のどちらに傾いているか、を表すものです。

オシレーター系の代表的な指標です。

RSIは、ある一定期間(一般的には14日間)の相場の「値上がり幅」と「値下がり幅」を基に算出されます。

数値は0~100で表示され、一般的に70%を越えると「買われ過ぎ」、30%を下回ると「売られ過ぎ」と判断されます。

「買われ過ぎ」の場面では、「売り」のサイン。

「売られ過ぎ」の場面では、「買い」のサインとなります。

RSIは、ある一定の幅の中で、相場が上がったり下がったりする「レンジ相場」の時などに力を発揮します。

逆に、相場が「大きく上昇」したり「大きく下降」している「トレンド相場」では、有効に機能しないので注意が必要です。

以上、簡単に「テクニカル指標」について解説しました。

「テクニカル指標」は他にも多数ありますが、たくさん覚えれば良いものでもありません。

自分のトレードのスタイルに合っっている、または、自分が使いやすい「テクニカル指標」を用いることをお勧めします。

そして、どんなトレードをするにしても「ローソク足」に見方や分析は必須になります。

また、「ファンダメンタルズ分析」はあまり必要ないのでは? とされ、軽視される場合があります。

ですが、「金利政策」の変更などは、相場に大きな影響を与える場合も多いので、特に日本やアメリカの金利政策については注視する必要はあります。

コメント