今回は、FXの取引で発生する可能性がある「ロスカット」というシステムについて分かりやすく解説します。

取引の損害が大きく膨らまないために、FXでは「ロスカット」というシステムがあります。

今回は、「ロスカット」について、その意味や仕組みについてお話します。

- ロスカットの意味が分かる

- ロスカットの発動条件が分かる

- ロスカットを回避する方法が分かる

ロスカットはなぜ起こる?

FXでは、買いポジション・売りポジションのどちらかを選んで、取引を開始します。

ですが、ポジションを建てただけでは、利益や損害は発生しません。

買いポジションを建てた後、その外貨が下落したとしても、その時点では、「含み損」が発生するだけで、実際の損害にはなりません。

「決済」することで、初めて損害が決定します。

ですから、外貨の価値が上がるまで待とうとする人がいるのですが、

損害がある水準にまで達したとき、それ以上損害を大きくしないために「ロスカット」が発動することがあります。

つまり、ロスカットとは、いわば「安全装置」と言えます

ではまず、どうなるとロスカットが発動するのか、具体例を見ていきましょう。

どうなるとロスカットが発動するのか?

今あなたのFX口座には、「純資産」として6万円あるとしましょう。

取引する通貨ペアは「米ドル/円」です。

4万円の証拠金で、25倍のレバレッジを建てて取引します。

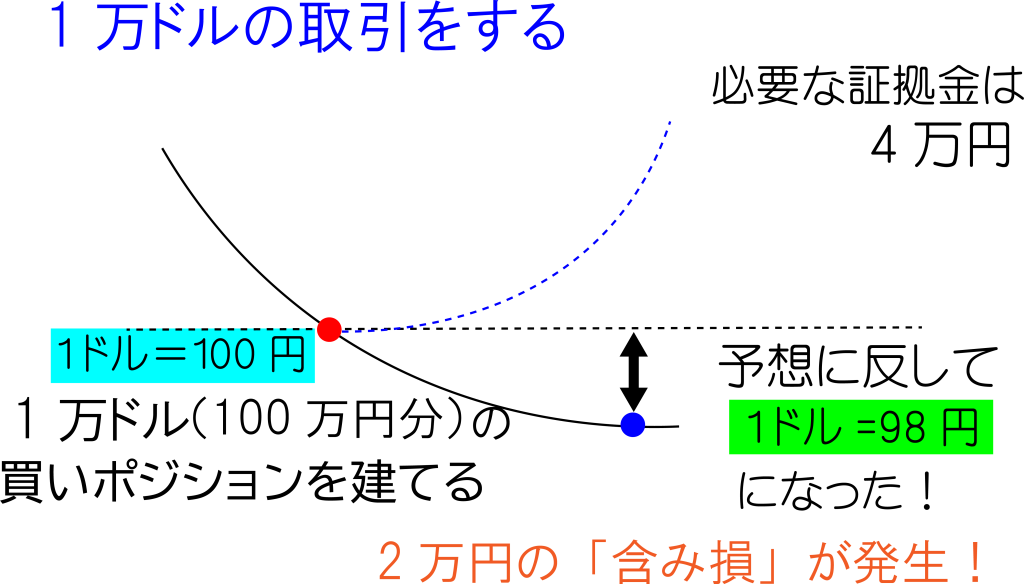

話を分かりやすくするために、現在「1ドル=100円」とします。

今後、「ドル高・円安」(例えば1ドル=102円になる)と予想したなら、

ドル買いのポジションを建てることになります。

ですが、予想に反して「1ドル=98円」(ドル安・円高」になった場合、

ここで、ドルの売って決済すると、2万円の損害が出ます。

ですが、決済しなくとも、2万円の「含み損」は発生します。

この時点で、「ロスカット」が発動します。

ロスカットが発動すると、強制的に「決済」され、2万円の損失が「確定」します。

では、ロスカット」が発動する条件を見ていきましょう。

発動する条件「証拠金維持率」とは?

口座にある「純資産」が所定の「証拠金維持率」まで、低下した場合「ロスカット」が発動します。

証拠金維持率は、以下のように算出されます。

証拠金維持率=

純資産÷必要証拠金×100

先ほどの例で見てきましょう。

「含み損」が2万円発生したので、「純資産」は6万円−2万円で4万円になります。

取引した際の必要証拠金は4万円でした。これで計算すると、

証拠金維持率=4万円÷4万円×100=100%

証拠金維持率が「100%以下」になった場合に、ロスカット」が発動するのです。

なんで、そんな「余計なこと」をしてくれるんだろう?

そう思われる方も多いと思います。

「決済」しなければ、「損失」はまだ確定しません。

ロスカットが発動する、ということは、「損失」を「取り返せる」機会を失ったことになります。

ですが、ロスカットの発動には理由があるのです。

ロスカットが発動する理由とは?

損害が膨らんでしまう前に、損害を最小限に抑えるために、ロスカットというシステムがあります。

先ほどの例では、あなたの予想はハズれて、「ドル安・円高」になったため、

2万円の「含み損」が発生しました。

今後、例えば「1ドル=102円」の「ドル高・円安」に転じると、

逆に、2万円の利益となります。

ですが、最初の予想が、すでに「ハズして」いるのですから、さらに、予想がハズれて、損害を拡大する可能性があります。

そこで、損害を拡大させないための「安全装置」として、ロスカットが存在するのです。

なぜ、このような「強制」が存在するのか?

それは、心理学でいう「損失回避バイアス」があるからです。

詳しく見ていきましょう。

「損切り」できない損失回避バイアスとは?

「損切り」とは、損害を最低限に抑えようとして、あえて、損害が出た局面で「決済」することです。

僕なら、ちゃんと見切って、「損切り」できるなあ。

そう思われる方もいるかもしれませんが、多くの方はこれができない。

それは、多くの人に、心理学でいう「損失回避バイアス」が働くからです。

人は、利益を得る喜びより、損害を受ける悲しみの方を大きく感じます。

「損失の悲しみ」は「利益を得る喜び」の2倍以上だと言われています。

これを、FXの取引に当てはめるとこうなります。

「含み損」が発生しても、そのことを認めたくないため、また利益に転じる希望を捨てられない。

そして、損失を確定したくないために、損切り注文がなかなか出せない。

なので、そのポジション(先の例では買いポジション)を持ち続けてしまう。

このように、「損切り」ができずに、決済しないまま、ポジションを保持し続けることを「塩漬け」と言います。

具体的に見てみましょう。

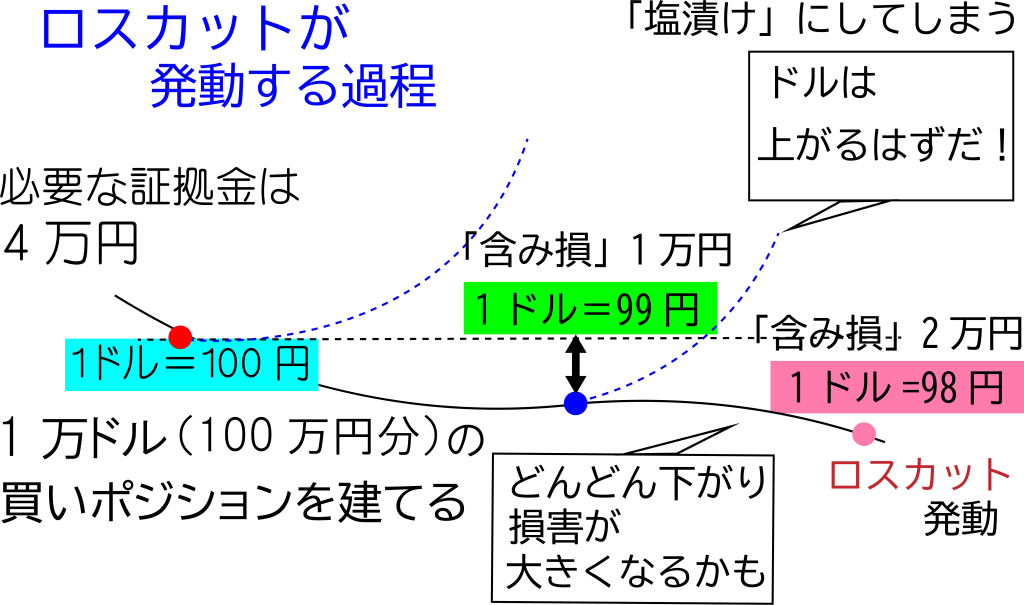

先ほどの例では、「1ドル=98円」になった時点で、「含み損」が2万円発生して、即ロスカットの対象となりました。

今回は、まず「1ドル=99円」になったとしましょう。

この状態では「含み損」はまだ1万円なので、ロスカットは発動しません。

あなたは、「ドルが上がる」という希望を捨てられず、ポジションを「塩漬け」にしてしまう。

予想はハズれ、ドルがどんどん下がり、ついには「1ドル=98円」になる。

この時点で、「含み損」2万円となり、ロスカットが発動し、2万円の損害が確定します。

この場合、「含み損」1万円の時点で、「損切り」をしていれば、実際の損害は1万円で済みました。

また、ロスカットというシステムがなければ、さらに損害は拡大したかもしれないのです。

多くの人が「損失回避バイアス」を持つので、ロスカットという「安全装置」が必要なのです。

このように、ロスカットは、あったほうが良いシステムである、と言えますが、

自分の意に反して決済されるのは嫌だ、という方のために、

ロスカットを回避する方法についてお話します。

ロスカットを回避するには?

余裕のある資金を預ける

先の例では、あなたの純資産は6万円でした。この額では、2万円の「含み損」が出ただけで、ロスカットが発動してしまいます。

そうならないように、口座に多めの額を預けておけば、少額の「含み損」で、ロスカットが発動することを避けられます。

高いレバレッジを効かせない

先の例では、25倍のレバレッジを効かせた取引でした。

高いレバレッジを効かせると、大きな取引が可能になり、利益も多いですが、損害も大きくなります。

低めのレバリッジを効かせて、取引することもロスカットを回避できる方法です。

具体的に見てみましょう。

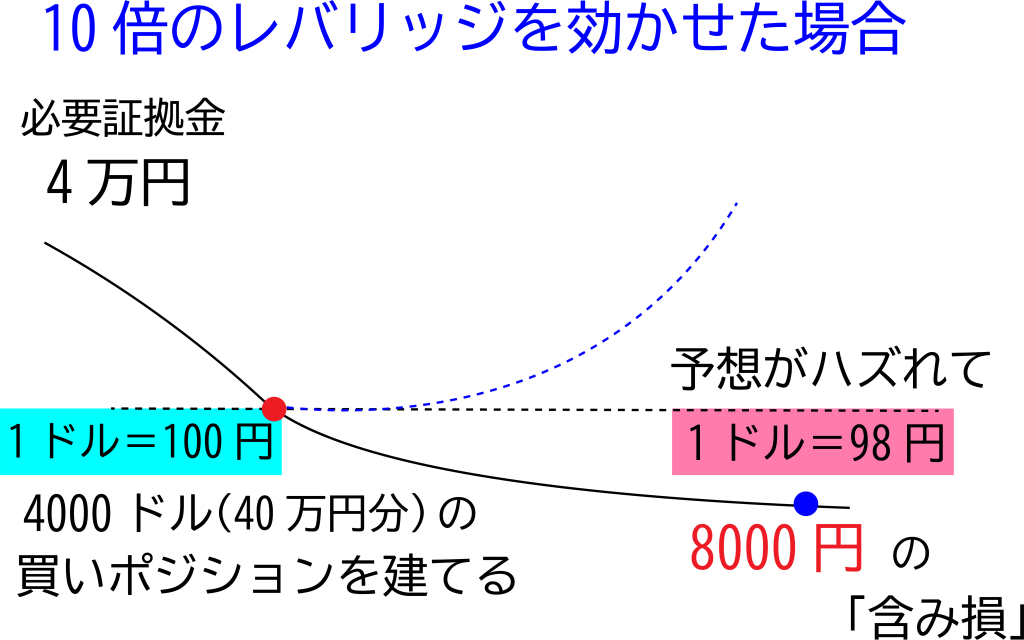

必要証拠金が同じ4万円でも、レバレッジを10倍に効かせた場合、その取引額は4000ドルとなります。

先の例と同様「ドル高・円安」になる予想で、4000ドルの買いポジションを建てます。

予想がハズれて、「1ドル=98円」(ドル安・円高)になった場合、

今回は、8000円の「含み損」で済むます。

これなら、純資産は6万−8000円=5万2000円

なので、証拠金維持率は、

5万2000円÷4万円×100=130%

となるので、ロスカットを回避できます。

ですが、多くのFX会社では、個人口座の場合、レバレッジが25倍に固定されています。

つまり、レバレッジの倍率が選べないのです。

※法人口座の場合は、レバレッジの倍率が選べます。

レバレッジの倍率が選べないのなら、どのようにして「損失」を抑えることができるのでしょうか?

最後に、「実効レバレッジ」についてお話します。

「実効レバレッジ」とは?

「実効レバレッジ」とは、純資産額対して、現在のポジションが何倍に達しているかを示した数値です。

一般的には、実効レバレッジを3倍程度にしておくと、簡単には「証拠金不足」にならないと言われています。

具体的に見てみましょう。

取引の条件

- 「米ドル/円」の通貨ペアで取引する

- 現在のレートは、1ドル=148円

- あなたの純資産(口座にある額)は10万円

この条件の下、1000ドル通貨で、ポジションを建てます。

1000ドル=14万8000円

※必要証拠金は、14万8000円÷25=約6000円です。

この場合の実行レバレッジは、

14万8000円(ポジションの額)÷10万円(純資産額)=1.48倍

となります。

3倍程度までは安全圏なので、

10万円の資産があった場合、30万円程度でポジションを建てることができます。

2000ドル=29万6000円でポジションを建てた場合、

※必要証拠金は、29万6000円÷5=約1万2000円です。

実効レバレッジは、

29万6000円(ポジションの額)÷10万(純資産額)=2.98倍

となります。

また、実効レバレッジが、1倍以下なら、理論的に「ロスカット」は発動することはありません。

では、実効レバレッジを大きくした場合、どのようなことが起こり得るのか、ということについても見てみましょう。

「実効レバレッジ」を大きくすると

先の例と同じ条件で、1万ドルの「買いポジション」を建てたとします。

1万ドル=148万円

※必要証拠金は、約6万円

この場合の実効レバレッジは、

148万(ポジションの額)÷10万円(純資産額)=14.8倍

となります。

これがどれほど危険か?

ロスカットは発動する条件は、

必要証拠金率が100%以下になった場合、つまり、必要証拠金と純資産額が同額になった場合でした。

この取引の場合、4万円の「含み損」が出た時、ロスカットが発動します。

(純資産額10万ー4万円=6万円、必要証拠金は6万円。)

1ドル=148円から1ドル=144円にドルの価格が変動した場合に起こることです。

これくらいの価格の変動は、実際にも起こります。

実行レバレッジを高くすることは、大きなリスクを伴う、ということですね。

初心者が、FXですぐに利益を出すことは難しいことです。

実効レバレッジを3倍程度の取引なら、大きな値動きがあっても、すぐに資産が圧迫されるほどの「損失」は生まれません。

つまり、簡単には「ロスカット」が発動しない、ということでもあります。

取引に慣れて、利益が出せるようになったら、実効レバレッジを引き上げるほうが無難と言えます。

コメント